Почему падение MicroStrategy может стать черным лебедем для рынка крипты в 2026 году

Strategy (бывшая MicroStrategy) остается крупнейшим корпоративным держателем биткоина: у компании 671 268 BTC, что составляет более 3,2% всех биткоинов в обращении. Компания превратилась в высокорисковую опорную конструкцию для экосистемы BTC.

Если она развалится, последствия могут оказаться масштабнее, чем крах FTX в 2022 году. Вот почему эта угроза реальна, что может ее вызвать и насколько серьезными могут быть последствия.

MicroStrategy – это ставка на биткоин с кредитным плечом

Вся идентичность MicroStrategy теперь практически полностью завязана на биткоин. Компания потратила более $50 млрд на покупку BTC, в основном привлекая заемные средства и продавая акции. При этом ее бизнес по разработке программного обеспечения приносит около $460 млн в год, что составляет лишь небольшую часть ее доходов.

По состоянию на декабрь 2025 года акции торгуются заметно ниже стоимости биткоин-резервов компании. Рыночная капитализация оценивается примерно в $45 млрд, тогда как BTC на балансе — около $59—60 млрд.

Инвесторы закладывают дисконт из-за опасений по поводу разводнения долей, долговой нагрузки и устойчивости модели компании.

Средняя цена покупки BTC у компании — около $74 972, а значительная часть последних покупок пришлась на период около пиковых значений биткоина в Q4 2025 года.

Более 95 % оценки компании зависит от цены биткоина.

При резком снижении BTC Strategy может оказаться в ловушке: на руках — миллиарды обязательств по долгу и привилегированным инструментам, а понятного «мягкого выхода» из позиции нет.

Показателен недавний эпизод: биткоин упал на 20% с 10 октября, тогда как просадка MSTR за тот же период оказалась более чем вдвое глубже.

Что делает ситуацию «черным лебедем»

Strategy использовала агрессивные схемы финансирования закупок BTC. Компания продавала обыкновенные акции и выпускала новые типы привилегированных бумаг.

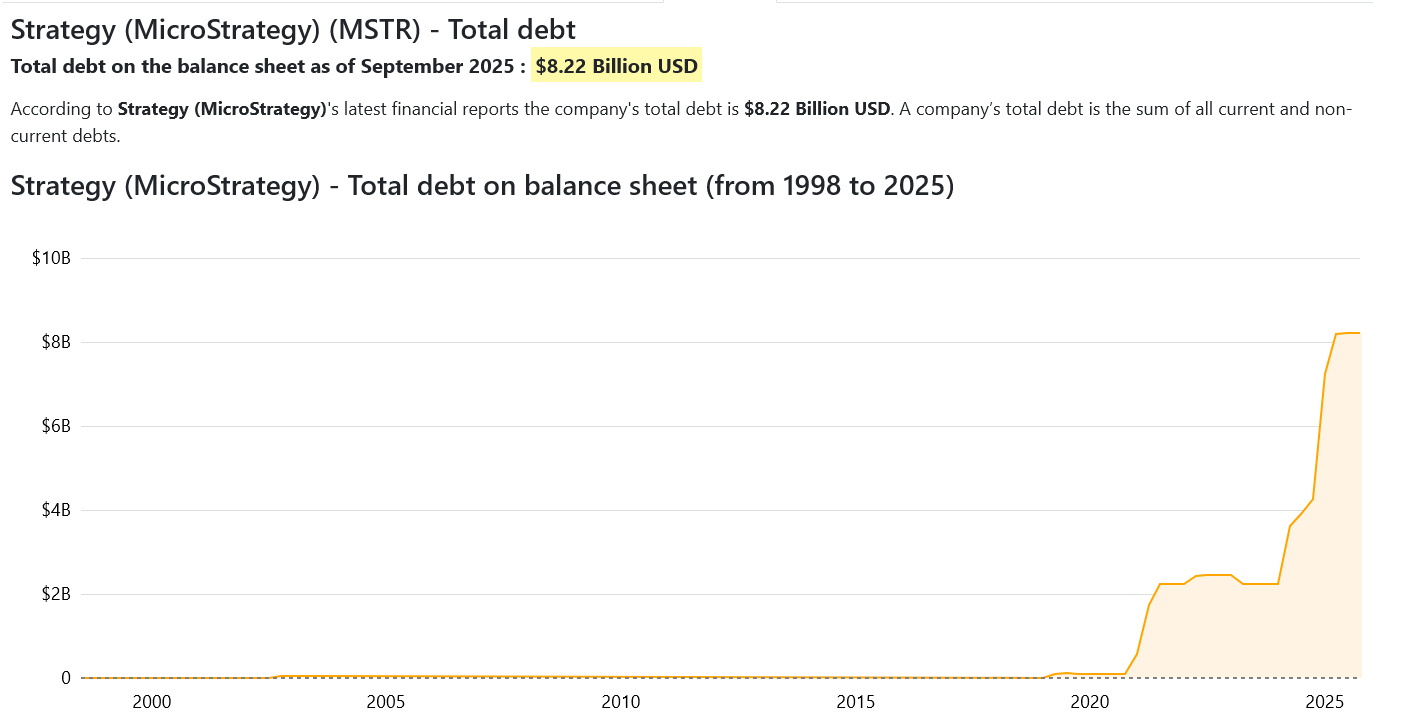

Сейчас на балансе компании более $8,2 млрд конвертируемого долга и свыше $7,5 млрд привилегированных акций. Все эти инструменты требуют крупных денежных выплат: около $779 млн в год уходит на проценты и дивиденды.

При текущих вводных, если биткоин рухнет ниже $13 000, Strategy может стать неплатежеспособной. Такой сценарий в ближайшей перспективе выглядит маловероятным, но история BTC показывает, что просадки на 70—80% для крипторынка не редкость.

Крупное падение, особенно в связке с дефицитом ликвидности или волатильностью, усиленной ETF, способно быстро привести компанию в бедственное положение.

В отличие от FTX, MicroStrategy не является биржей. Но эффект от ее провала может быть более глубоким. Она владеет большим количеством биткоина, чем любая другая организация, за исключением нескольких ETF и правительств.

Вынужденная ликвидация или паника из-за краха MicroStrategy могут резко снизить цену BTC и запустить «эффект домино» по всему крипторынку.

Компания обещала не продавать BTC, но такое обещание напрямую зависит от способности привлекать средства.

По состоянию на конец 2025 года компания располагала резервами в размере 2,2 млрд долларов — этого достаточно, чтобы покрыть выплаты в течение двух лет. Однако резерв может быстро исчерпаться, если BTC упадет и рынки «схлопнутся».

Насколько вероятен обвал Strategy в 2026 году

Вероятность не нулевая. Но риск возрастает.

Позиция Strategy выглядит хрупкой: акции за год упали на 50%, а *mNAV опустился ниже 0,8×.

В этом году ее акции упали на 50%. Ее mNAV ниже 0,8×. Институциональные инвесторы постепенно переключаются на биткоин-ETF: такие продукты дешевле и менее сложны.

Дополнительная угроза — индексные фонды: из-за особенностей структуры MSTR, ее бумаги могут исключить из некоторых индексов, что запустит пассивные оттоки на миллиарды.

*«mNAV» (Multiple on Net Asset Value) — мультипликатор, показывающий, во сколько раз рыночная капитализация компании соотносится со стоимостью криптоактивов (биткоина или других криптовалют) на её балансе; по сути, это отношение капитализации к оценке «net asset value» криптопортфеля.

Если биткоин упадет ниже $50 000 и останется там, рыночная стоимость компании может упасть ниже ее долговой нагрузки. В этот момент ее способность привлекать капитал может иссякнуть, что вынудит принимать болезненные решения, включая продажу активов или реструктуризацию.

Вероятность полного краха в 2026 году невелика, но вполне вероятна. По приблизительным оценкам, вероятность может составлять 10-20 %, исходя из текущего балансового риска, поведения рынка и волатильности биткоина.

Но если это произойдет, ущерб может превзойти крах FTX. FTX была централизованной биржей. MicroStrategy – крупный держатель доли предложения BTC для покупателей.

Если ее резервы начнут попадать на рынок под давлением, цена биткоина и доверие к нему могут получить сильный удар. На фоне такого шока вероятна более широкая распродажа по крипторынку.

The post Почему падение MicroStrategy может стать черным лебедем для рынка крипты в 2026 году appeared first on BeInCrypto.